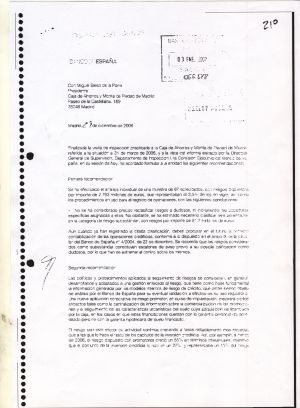

El 29 de diciembre de 2006 el director general de Supervisión del Banco de España envió una carta, previamente aprobada por la comisión ejecutiva del organismo supervisor, al presidente de Caja Madrid, Miguel Blesa. En la misiva, cuya entrada en Caja Madrid fue registrada el 3 de enero de 2007, alerta de los crecientes riesgos observados con los créditos de la entidad vinculados al sector inmobiliario, y ordena que se dé “cuenta íntegra” de las advertencias y recomendaciones a todos los miembros del Consejo de Administración y de la comisión de control de Caja Madrid. Sin embargo, media docena de exconsejeros de la caja (en representación de sindicatos y partidos políticos) han asegurado a este diario que nunca les llegó ese escrito de alarma ni tampoco nadie se lo leyó en un consejo de administración. El presidente de la entidad en aquel momento, Miguel Blesa, aunque admite que no entregó la carta, desmiente a los consejeros y asegura que sí se les leyó.

El escrito del Banco de España, presidido por Miguel Ángel Fernández Ordóñez, nombrado por el Gobierno socialista cinco meses antes, era especialmente contundente en su comunicado a Blesa: “El riesgo con este sector de actividad [promotor inmobiliario] continúa creciendo a tasas notablemente muy elevadas que a las que lo hace el resto de los capítulos de la inversión crediticia. Así, por ejemplo, a marzo de 2006 el riesgo dispuesto con promotores creció un 55% en términos interanuales mientras que el conjunto de la inversión crediticia lo hizo un 27% y representaba un 13% del riesgo total de la entidad, que con avales y disponibles se elevaría hasta el 17%”.

Caja Madrid: "solvencia a la baja, gobernanza mejorable"

La inspección de 2006 del Banco de España que dio pie a la carta de reproches y recomendaciones a Caja Madrid definía a la entidad como una caja con “una solvencia aceptable, aunque a la baja en el último año” y con una “gobernanza mejorable”. Como puntos a vigilar, además del empeoramiento del perfil de riesgo de la cartera hipotecaria, el supervisor apuntaba al “incremento del riesgo de mercado derivado de la estrategia inversora en participaciones cotizadas y la creciente dependencia de emisiones en mercados mayoristas para financiar su actividad crediticia, con un peso superior a las entidades de su rango y la media del sector”, según señalaba el informe.

"La información periódica al consejo podría mejorarse si se enfocara hacia una valoración más directa al riesgo asumido”, se añadía. Y auguraban el porvenir: “Esta estructura no preocupa tanto desde un punto de vista de liquidez, sino en términos de impactos futuros en el margen financiero, en escenarios de subida del coste de nuevas emisiones para renovar a las actuales”.

El Banco de España perfilaba el peligro con datos concretos. Señaló ya en 2006 que había en Caja Madrid un “fuerte crecimiento del crédito por encima de la media”, tanto en banca comercial, hipotecas (un 35% más) y promotor (un 37,6% más); como en banca corporativa (un 31% más), “con importante peso del crédito con garantía real, 65% del total, principalmente hipotecas, el 54%, por encima del 41,4% del grupo comparativo”.

El ladrillo fue la semilla del futuro derrumbe de la entidad. “La cartera de hipotecas ha adquirido en los tres últimos años un perfil de riesgo alto por el mayor peso de operaciones con LTV [porcentaje de financiación de la compra de la vivienda] superior al 80%, sistema de amortización creciente en progresión geométrica y cliente extranjero (...) el riesgo principal es de crédito, con dependencia del ciclo inmobiliario, con un riesgo de mercado al alza por la adquisición creciente de participaciones estratégicas y financieras cotizadas”.

La liquidez vivía ya “una dependencia creciente de estos mercados institucionales para financiar su crecimiento”. Y, de nuevo, se leía el futuro: “En caso de producirse escenarios de crisis de liquidez de los mercados institucionales podría suponer un alza en el coste de renovación de las emisiones actuales, con el impacto en rentabilidad”. Por ello reclamaba una “mayor implicación de los servicios de auditoría interna en la revisión del riesgo de liquidez”.

El supervisor bancario recordaba en la misiva que no era el primer aviso que ofrecía a la entidad. “Se reitera la reflexión que sobre el riesgo promotor se hacía en el anterior escrito de recomendaciones de fecha de 22 de diciembre de 2004, en el sentido de la necesidad de controlar con rigor la actividad promotora, pues conlleva un elevado nivel de riesgo, máxime si por parte de los prestatarios no hay una aportación de fondos proporcionada a la magnitud de proyecto y las expectativas de recuperación de crédito descansan en una hipotética evolución futura de los precios”.

La inspección del Banco de España de 2009 confirmó que los avisos de 2004 y 2006 se habían convertido ya en un problema gravísimo que lastraba las cuentas de Caja Madrid. Según consta en esas pesquisas posteriores, “a 31 de diciembre de 2008, el riesgo promoción dispuesto ascendía a 22.915 millones de euros, lo que representa el 18,4% total del riesgo crediticio. El ratio de morosidad alcanzaba el 10,92% de morosidad frente al 5,5% general de la entidad (...) Caja Madrid no dispone de política sobre adquisición de activos a promotores, realizándose las actuaciones ad hoc. Estás adquisiciones están alcanzando cifras muy importantes, desbordando las previsiones, constituyendo una política de huida hacia delante para dotar de viabilidad provisional a los acreditados afectados”, revelaba.

La investigación de 2006 también advertía de otros riesgos que después tendrían también eco en el futuro. “Pueden citarse determinadas políticas comerciales que incrementan el perfil de riesgo de la cartera, como la generalización de préstamos cuyo importe supera el 80% del valor de tasación de la vivienda hipotecada, que suponían el 36% del riesgo vigente o la ampliación de los plazos de amortización”, señalaba. El tono no era tan alarmante como en 2009 y 2010, pero alertaba de una situación que, años más tarde, provocaría el derrumbe.

Fuente: Diario El País

Enlace patrocinado por

Empresa: ingeypro ingeniería y proyectos

Contacto.- info@ingeypro.com

Ingeypro es Redacción de Estudios y Planes de Residuos,

Ingeypro es Redacción de Estudios y Planes de Seguridad y Salud,

Ingeypro es Redacción de proyectos,

Ingeypro es Asistencia técnica,

Ingeypro es Gestión de obras: Seguimiento de plazos, preparación de comparativos, asesoramiento técnico a la contratación

Ingeypro es Preparación de licitaciones: Documentación técnica, contacto con la administración, estudios técnicos y económicos, elaboración de estrategias para reducción del coste directo e indirecto.

ingeypro en Cáceres, Badajoz, Madrid, Sevilla

No hay comentarios:

Publicar un comentario